IPO与再融资受阻,债券融资成重要抓手,券商今年来发债总额1.46万亿,增长近四成

作者:admin 日期:2024-11-22 05:28:11 浏览:63 分类:资讯

转自:金融界

本文源自:财联社记者 高艳云

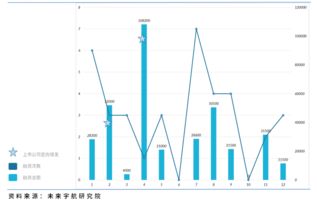

财联社12月13日讯(记者 高艳云)2023年是券商发债大年。数据统计显示,截至12月13日,今年以来,证券公司发债总额达1.46万亿,同比增35.11%。

在今年发债的73家券商中,37家券商发债规模超过百亿,发债规模排名前十的券商依次是中信证券(1190亿元)、国信证券(977亿元)、招商证券(906亿元)、中国银河(837亿元)、中信建投(783亿元)、广发证券(755亿元)、华泰证券(653亿元)、国泰君安(636亿元)、海通证券(504亿元)、平安证券(497.5亿元)。排名第11的是国投证券(原安信证券)(436亿元),中金公司与中金财富合计发债415亿元,行业排名第12名。

今年第四季度,又有多家券商巨额债券获批,中信证券分别有200亿短期公司债和200亿公司债获批,今年上市的信达证券有160亿元公司债、40亿元次级债获批,广发证券10月底有200亿元短期公司债获批。

券商巨量发债的原因以及资金用途值得关注,今年利率下行以及券商股权融资停滞是发债融资快速增长的原因之一。券商发债资金投向有多个方向,包括借新还旧、补充流动资金以及自营债券投资,此外场外衍生品业务规模增长也带来资金需求。

发债1.46万亿

今年证券发债增量主要集中在证券公司债与短融,二者今年发债规模显著增加。

Choice数据统计显示,截至12月13日,今年以来,证券公司债发行397只,发行总额为8521.3亿元,同比增64.14%;证券公司次级债发行91只,发行总额为1649.33亿元,同比下滑7.81%;证券公司短期融资券发行276只,发行总额为4379.70亿元,同比增15.61%。

证券公司发债主要聚焦于规模较大券商,发债规模排名前十券商合计发债7738.5亿元,在全行业中占比达53.04%,发债20亿元以下券商多达17家,4家券商今年以来的发债融资规模不超过10亿元,分别是德邦证券(8 亿元)、英大证券(5 亿元)、大同证券(2.83 亿元)、华金证券(1 亿元)。

73家券商发债融资加权平均利率均值为2.87%,其中26家券商融资成本低于该水平,47家券商高于该水平。发债融资成本最低的是东吴证券,加权平均利率为2.47%,另外较低的还包括国元证券(2.53%)、西部证券(2.53%)、浙商证券(2.63%)、东兴证券(2.63%);2家券商发债成本最高,加权平均利率均高达6%,分别是湘财证券、大同证券。发债成本同样较高的还包括德邦证券(4.64%)、联储证券(5%)、江海证券(5.3%)。

截至12月13日,存量债券统计来看,证券公司债和短期融资券之和为2.68万亿,其中证券公司债票面总额为2.44万亿,占比91.04%;短期融资券为2405.7亿元,占比8.96%。

四季度1200亿元公司债获批

临近岁末的第四季度,又有4家券商多达1200亿元债券获批,这也为明年巨量公司债的落地打下基础。

12月5日,中信证券发布公告,公司获批可向专业投资者公开发行面值余额不超过200亿元短期公司债券。此批复自同意注册之日起24个月内有效,公司在注册有效期内可以分期发行。

就在上述公告的前一日,中信证券200亿元公司债获批。

12月4日,中信证券发布公告,公司获批可向专业投资者公开发行面值总额不超过200亿元公司债券。

今年2月上市的信达证券,于11月份同一天两笔巨额公司债获批。

11月20日,信达证券发布两个债券获批公告,证监会分别同意公司向专业投资者公开发行面值总额不超过160亿元公司债券,以及不超过 40 亿元次级公司债券的注册申请。

10月27日,广发证券发布公告,证监会同意公司向专业投资者公开发行短期公司债券的注册申请,本次公开发行短期公司债券面值余额不超过 200 亿元。

此外,有券商向控股股东借债而非公开发债,引起关注。

12月11日,天风证券发布公告,公司拟向控股股东湖北宏泰集团借入不超过40亿元的次级债务,其中首次借入金额20亿元。期限为5年,利率为年化5%,按季付息,到期一次性还本。

天风证券称,在当前以净资本和流动性为核心的监管体系下,公司需通过补充净资本,推动业务全面发展,提升业务质量。

一位卖方研究分析师告诉记者,次级债务和一般债券可列入的科目不同,券商风控指标计算资本杠杆率的时候用到核心净资本是包括次级债,发次级债可以缓解指标压力。

投向自营债券投资和场外衍生品

为何在二级市场行情表现不佳的情况下,券商仍然在大规模债券融资,主要用途是什么?

信达证券分析师冉兆邦认为,一是利率下行为今年债券投资创造机遇,十年国债利率从1月最高的2.93%降至8月最低2.55%;二是场外衍生品业务规模增长带来资金需求,月末存量规模从1月底的1.76万亿增长至7月末2.31万亿。

冉兆邦指出,券商杠杆使用主要是在自营债券投资和场外衍生品。从前三季度上市券商资产端规模来看,总资产11.6万亿,较年初增长3.1%。金融投资资产约6万亿,较年初增长11.7%,其增速远高于总资产增速。

东兴证券非银首席刘嘉玮提到,发债融资中部分是用来借新还旧,或有不小比例是补充流动资金,少部分用来扩大现有业务规模,目前券商股权融资基本受限于停滞状态。

招商证券认为,证券公司债是券商发行的有价证券,一般有三类发行需求,一是业务需求,即补充经营所需的流动资金,提升净稳定资金率;二是资本补充需求,充实券商净资本;三是偿债需求,即偿还指定的公司债务本息。

- 上一篇:华为客服电话24小时人工服务热线(华为客服热线电话是多少)

- 下一篇:已经是最后一篇了

猜你还喜欢

- 11-21 倍思科技完成数亿元人民币A+轮融资,由深创投领投

- 11-14 晶科能源获融资买入0.29亿元,近三日累计买入1.04亿元

- 11-14 沪指收复3000点!房地产否极泰来,机构称:看好融资端持续修复

- 11-20 蛋糕快被OpenAI们分完了,AI初创公司陷入融资困境

- 11-14 传阿维塔科技2025年赴港上市 B轮融资后估值近200亿元

- 11-16 中国金融软件开发商高盈科技申请在美上市 拟融资2000万美元

- 11-14 新百利融资(08439)授出1170万份购股权

- 11-21 新百利融资授出1170万份购股权

- 11-20 蔚来高开近5% 获阿布扎比投资机构22亿美元融资

- 11-20 债权融资需求集中释放 险企年内发债规模已超千亿

- 11-14 估值不低于1000亿美元,OpenAI拟开展新一轮融资

- 11-14 楼继伟:财政可为国家融资担保基金做出一定补贴 破解小微企业融资难、融资贵问题

欢迎 你 发表评论:

- 最近发表

-

- 医妃搬空库房去逃荒全集完整版 最新热播短剧分享中,探索精彩瞬间的魅力 最新网络短剧

- 龙皇武神全集完整版 最新酒吧剧情短剧推荐大全 酒吧剧情短剧推荐大全最新篇

- 一加8手机参数及价格(一加8手机报价)

- 华为手表官网(华为手表官网真伪查询页面)

- 年三十短剧,传统与现代的碰撞,短剧在线观看,年三十短剧免费观看

- 冒牌孙女短剧全集完整版 病弱娇妻的真实身份——大佬的80集故事 病弱和病娇的区别

- 公主殿下在线求生短剧全集完整版 复仇之路,从手刃渣男开始 复仇从手刃渣男开始视频全集

- 家好月圆短剧全集完整版 世子殿下的心尖宠,百集情感之旅 世子殿下的心尖宠 小说

- 生活常识的软件(生活常识软件合集电脑版下载)

- 室友生活常识不懂(室友相处规则)

- 友情链接